こんにちは!! 横浜の税理士きよです。

コロナ禍で会社の経営は厳しい状況にあります。

この状況下のもと法人税について知っておいてもらいたい取扱いをまとめてみました。

役員給与の減額について

ここまで経済環境が悪いと人件費、地代家賃などの支払いで手一杯!

役員の報酬の支払いまでは無理なので役員報酬の減額をと思案あるいは実行されている会社もあることでしょう。

しかし、役員報酬については期中に増額や減額したら定期同額給与でなくなり法人税の負担が増えてしまうのではと心配になってしまいます。(参考:役員報酬について)

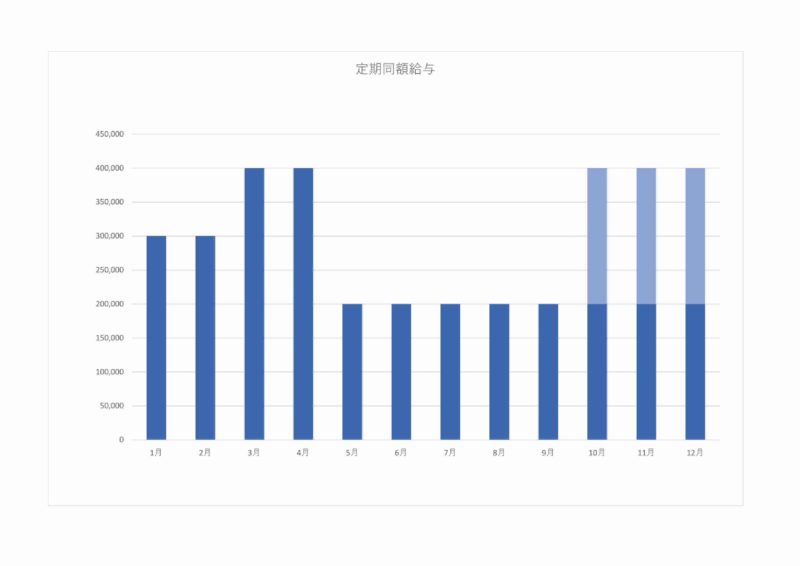

上の図は事業年度1月1日から12月31日までの会社の社長の給料を示したものとします。

前期は業績が良かったので今期の2月〇日の株主総会にて社長の報酬を3月分より従来の20万円から40万円に増額する決議が承認されました。

3月から40万円の支給を受けてましたが、コロナの影響により売り上げが激減したので5月分より20万円に減額しました。

来年の2月分までこの20万円の支給を続けたなら(図の下方の濃い部分)、5月分からの減額は「業績悪化事由」による減額なので問題ありません。

「業績悪化事由」とは

経営状況が著しく悪化したことなどやむを得ず役員給与を減額せざるを得ない事情をいいます。

問題なのは、経済活動が一時期よりも良くなり、経営状況が改善してきたので10月分からの支給額を当初の40万円に復活させた場合です。

「定期同額給与」「事前確定届出給与役員給与」など役員給与について損金算入に制限を設けてられています。

制限を設けている趣旨は、会社の利益を調整するために期中に役員給与を増額減額することは認めないよということです。

減額したのは「業績悪化事由」による改訂だとすると、増額する理由がありません。

40万円 - 20万円 = 20万円(図の薄い部分)が損金不算入の対象になってしまいます。

外出自粛、営業時間の短縮要請などで業績が悪かった期間においては役員も出勤日・労働時間の短縮などで職務の一部が執行できない状態にあったといえます。

ならば「臨時改訂事由」による変更としたらどうでしょう?

「臨時改訂事由」とは

役員の職制上の地位の変更、その役員の職務の内容の重大な変更その他これらに類するやむを得ない事情をいいます。

支給額を減額したのは、その職務(営業活動や管理業務など)の一部が執行できなかった(仕事をしていない)からです。

支給額を当初の金額に戻したのは、執行できなかった仕事が従前通りにできる(仕事をしている)ようになったからです。

「その役員の職務の内容の重大な変更」を理由とするならば20万円部分は損金不算入の対象になりません。

ただし、当初に予定していた40万円を超える金額で支給を再開したり、増額・減額をたびたび繰り返すような支給をすると、利益操作とみなされ問題視される可能性大です。

欠損金の繰戻しによる還付の特例について

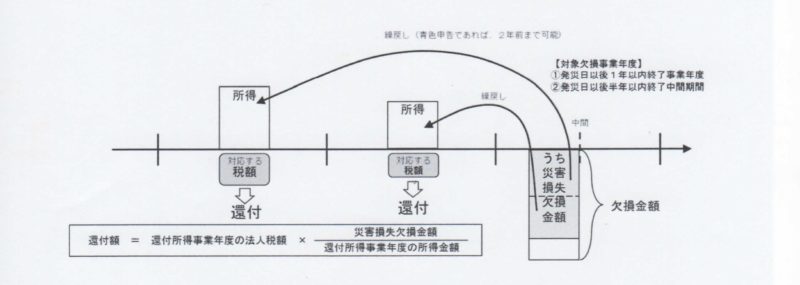

各事業年度の所得の計算において益金の額から損金の額を控除したらマイナスの金額になったとき、そのマイナスの金額は欠損金として翌事業年度以後に繰り越すことができます。

また前事業年度に法人税を納めた法人のうち一定の要件を満たしている法人については、その納付した税金の一部または全部を還付してもらうことができます。

この制度を「欠損金の繰戻しによる還付」といいます。

さらに欠損金が災害損失欠損金であるときは還付の対象年度が前期と前々期となる場合もあります。

この制度を「災害損失欠損金の繰戻しによる還付」といいます。

イメージとしてはこんなかんじです。

(出典 国税庁HP リーフレット)

今回の取扱いにより「欠損金の繰戻しによる還付」について対象となる法人が従来の資本金の額が1億円以下から1億円超10億円以下に拡大されました。

ただし大規模法人などは除かれます。

令和2年2月1日から令和4年1月31日までの間に終了する事業年度に生じた欠損金額について適用されます。

「災害損失欠損金の繰戻しによる還付」については、新型コロナウイルス感染症等の影響も対象となる災害に含まれました。

新型コロナウイルス感染症等の影響による災害損失欠損金に該当する費用や損失の例としては以下の通りです。

- 飲食業者等の食材の廃棄損

- 感染者が確認されたことにより廃棄処分した器具備品等の除却損

- 施設や備品などを消毒するために支出した費用

- 感染発生の防止のために、配備するマスク、消毒液、空気清浄機等の購入費用

- イベント等の中止により、廃棄せざるを得なくなった商品等の廃棄損

手許現金はできるだけ確保しておくべきなので積極的に活用していきましょう。

賃貸物件のオーナーが賃料の減額を行った場合

企業が賃貸借契約している相手方に合理的な理由がなく賃料の減額を行うと、減額前の金額と減額後の金額との差額は原則として寄付金として取り扱われることになります。

ただし次のような場合は寄付金として取り扱われません。

- 相手先が、新型コロナウイルス感染症等に関連して収入が減少し、事業の継続が困難または困難となることが明らかな場合

- 相手方の復旧支援(営業継続や雇用確保など)を目的とし、そのことが書面などにより確認できること

- 相手方において被害が生じた後、相当な期間(復旧過程にある期間)内におこなわれたものであること

テナント以外の居住用物件や駐車場などの賃貸借契約も同様に取り扱います。

では、相手方(賃借人)はどう取り扱われるのでしょう?

国税庁は次のように説明しています。

「賃料の減免を受けた賃借人(事業者)においては、減免相当額の受贈益が生じることになりますが、この場合であっても、事業年度(個人の場合は年分)を通じて、受贈益を含めた益金の額(収入金額)よりも損金の額(必要経費)が多い場合は課税が生じることはありません。」

単純に解釈すれば、逆に益金の額が損金の額が超える場合は課税所得が生じるのでその課税所得には課税しますと当たり前のことを言っているように思えます。

でも深読みすると益金の額が損金の額を超えるときは寄付金の規定により

(借方)寄付金 / (貸方)受贈益

という税務上の仕訳をし、寄付金の一部を損金と認めないことで課税所得を増やし、税負担を大きくするのかなぁ? という疑問が生まれます。

そもそも例外的な取扱いとして公表しているのは、緩和措置を講ずることにより国がこの厳しい状況下での経済復興を後押しをするためからです。

ただこのような例外的なルールを公表すると悪用し、本来の趣旨と異なることをする人が必ず出ます。

この取扱いを悪用し賃貸人・賃借人のいずれかあるいは両者が不当な租税回避行為があった場合は否認するよという注意喚起をしているだけで、本来の趣旨に合致した行動であるならさらに課税することはないものと考えます。

まとめ

以上は国税庁の「新型コロナウイルス感染症に関連する税務上の取扱い関係」のうち「法人税に関する取扱い」のうち、実務で関係してくる可能性の高い項目についてまとめたものです。

その他としてこの状況下では得意先の経営状況によって売掛金等の金銭債権が貸倒れになる可能性も想定されます。

貸倒れが生じた場合は、その債権の回収に努力したこと・努力したが回収が不可能でありやむを得ず貸倒れの処理をしたことを説明できる書類等はきちんと用意しておいてください。

あとがき

久々の外食です。

ランドマークプラザの「湘南パンケーキ」のパンケーキ。

人気店だけにおいしかった。3時過ぎの時間帯もあって比較的待たずに食べられました。

ではまた!!