こんにちは!! 横浜の税理士きよです。

法人決算の講習会の講師や税務相談の相談員のお仕事をさせていただくことがあります。

その際、「納税充当金の処理の仕方がわからないです。」という質問を何度か受けました。

今日はその納税充当金についての解説です。

納税充当金とは

決算の流れとして法人は、

① 決算書の作成

② 株主総会での決算書の承認

③ 法人税などの確定申告書の作成

④ 申告書の提出・税金の納付

の手順で進められます。

決算の事業年度の翌事業年度において決算の事業年度の税金が納付することになります。

納付時の仕訳は

(借方)法人税、住民税及び事業税(以下、法人税等と略します) / (貸方)現預金

となり、これはこれで税務上何も問題ありません。

納税充当金を設定する場合、決算書の作成の過程の中で納税充当金の金額を計算し、その決算書に計上されることになります。

決算時の仕訳として

(借方)法人税等 / (貸方)納税充当金 ( or未払法人税等 ←実務上はこの勘定科目を使う方が多いです)

納付時には

(借方)納税充当金 / (貸方) 現預金

と仕訳することになります。

では決算書ではどのように表示されるのでしょうか。

例えとして第1期の所得が1,000円、課される税額が400円、第2期の所得が0円、課される税額が0円の法人があるとします。

【ケース1 納税充当金を設定しない場合】

| 第1期 | 第2期 | ||

| 税引前当期純利益 | 1,000 | 0 | |

| 法人税等 | 0 | 400 | |

| 当期純利益 | 1,000 | △400 |

【ケース2 納税充当金を設定する場合】

| 第1期 | 第2期 | ||

| 税引前当期純利益 | 1,000 | 0 | |

| 法人税等 | 400 | 0 | |

| 当期純利益 | 600 | 0 |

ケース1の場合、第1期は利益が出たのだけど、第2期は第1期分の税金を支払った分だけ赤字になってしまった。

ケース2の場合、第1期は1,000円の利益が出たので400円の税金が発生しました、結果儲けは600円が当期の利益となります。第2期は利益が無かったので税負担は0円で当期純利益は0円です。

先ほども言いましたがケース1でも税務上は問題ありませんが、ケース2の方が事実により近い数値が表示され、複数の異なる年度の決算書を比較したい時にケース1よりも比較しやすいです。

貸借対照表でもケース2の場合、納税充当金400円が流動負債として表示されます。

当社の負債には当期の利益に対して発生した近々支払わなければならない税金が400円あります。

なんとなくでもケース2の方がいいかなぁと思いませんか?

相談者さまもそこまでは理解しているんだけど、納税充当金の金額はどう計算するの?決算書や申告書でどう処理するの?という疑問をもたれてました。

それでは実際に手順を追って説明していきます。

納税充当金の金額の計算

設例として、「株式会社A商事 事業年度は令和元年10月1日から令和2年9月30日 当期が設立事業年度 資本金が百万円の中小法人等 当期の利益は百万円」として納税充当金の処理以外の経理処理は全部終わっているとします。

損益計算書は

| 税引前当期純利益 | 1,000,000円 |

| 法人税等 | 0円 |

| 当期純利益 | 1,000,000円 |

という状況です。

まず、この所得に対して課される税金を計算していきます。

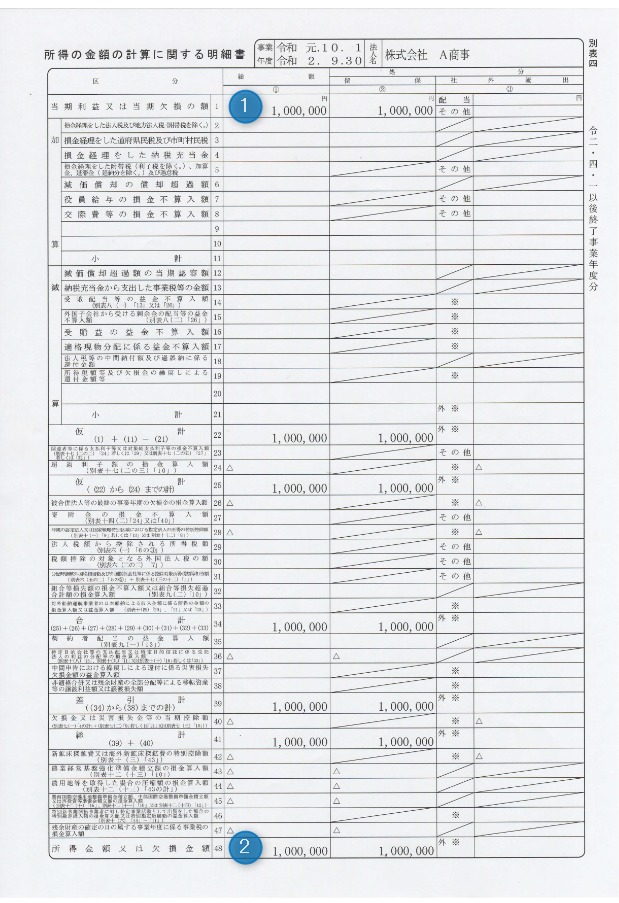

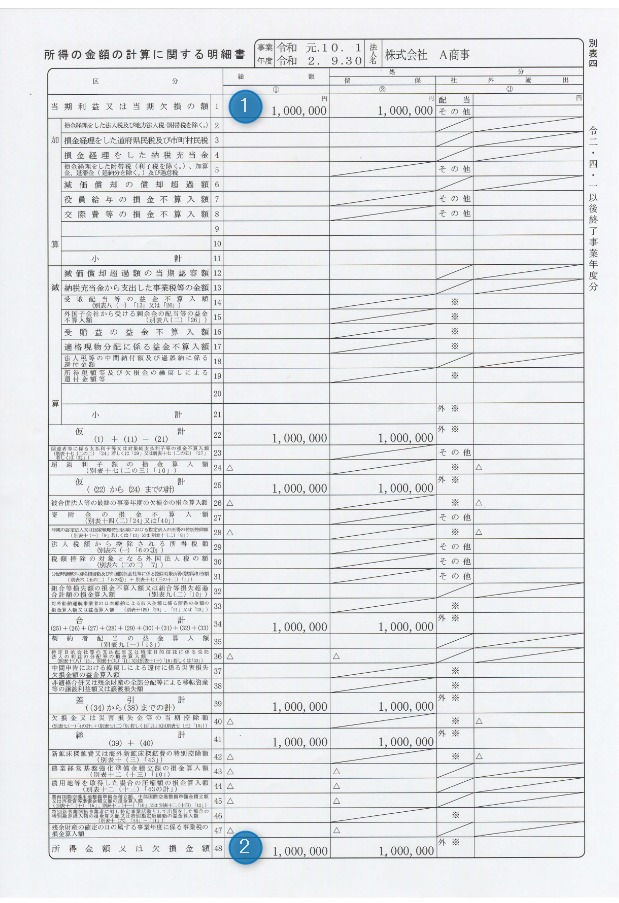

法人税申告書の別表四を仮作成します。

複雑にしたくないので加算事項や減算事項がないものします。

決算書の税引前当期純利益が一番上の①に記入すると百万円がそのまま一番下の②の所得金額となります。

税金は【 課税標準 × 税率 = 税額 】で計算されます。

課税標準とは、税額を算出する上で基礎となる課税対象を指します。

ここの②の金額(所得金額)は、法人税額・法人事業税額を計算するときの課税標準となります。

国税(法人税等)

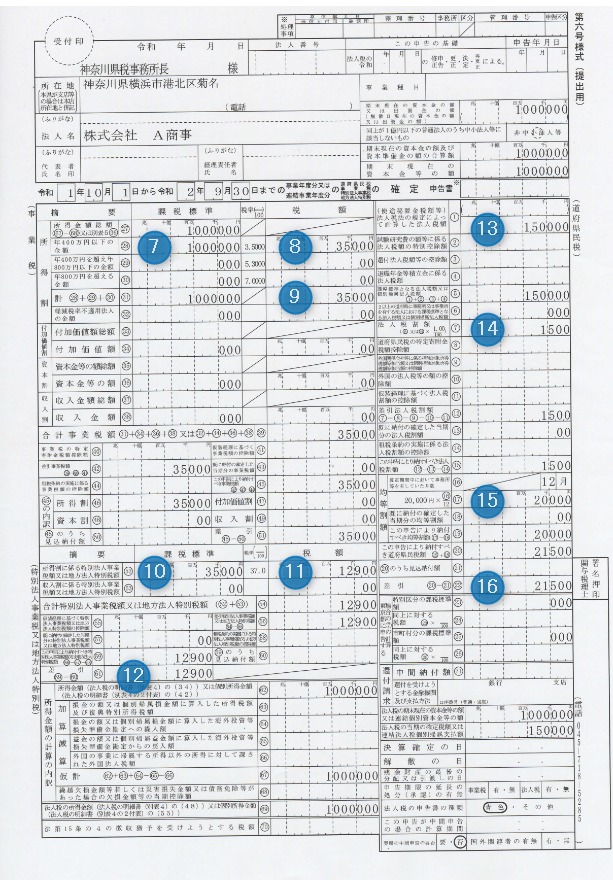

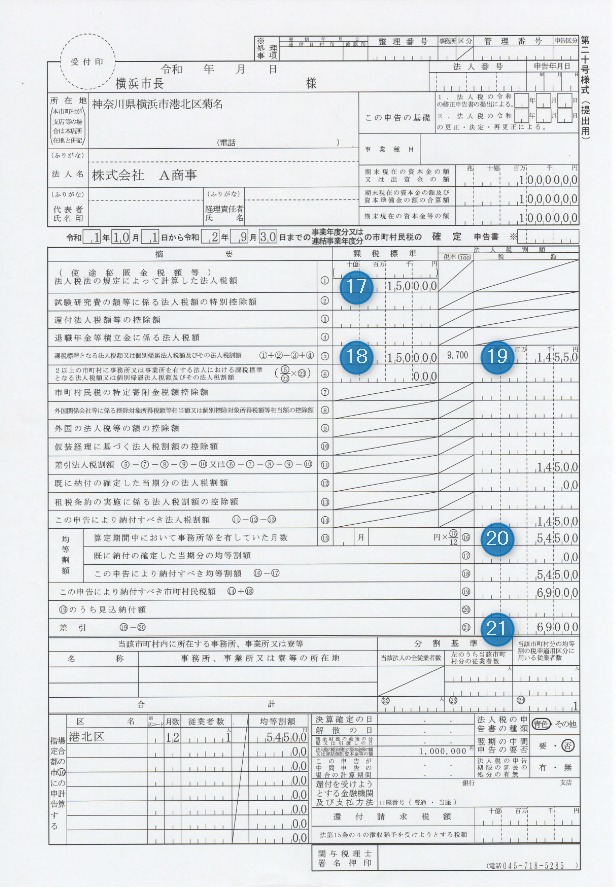

法人税申告書の別表一次葉を用いて法人税額と地方法人税額を計算します。

A商事は中小法人等なので年8百万以下の金額の所得金額百万円を③の欄に記入します。

③の15%の150,000円が④の欄に記入され、④の150,000円が法人税額となります。

この150,000円の法人税額はこれから説明する地方法人税、都道府県住民税の法人税額割、市町村住民税の法人税割額の課税標準となります。

地方法人税の課税標準である法人税額150,000円を⑤に記入。

法人税額の10.3%の15,450円が地方法人税額となります。(⑥欄)

なお、15,450円の百円未満の金額(50円)は切り捨てとなるので15,400円が地方法人税額となります。

ちなみに課税標準は千円未満切捨て、納付税額は百円未満切捨てが原則的取扱いとなること知っておきましょう。

【国に納付する税額】

| 法人税額 | 150,000円 |

| 地方法人税額 | 15,400円 |

| 合計 | 165,400円 |

道府県民税

次に道府県民税の計算をします。

事業税は、課税標準は法人の所得金額となり百万円。またこの百万円は年4百万円以下の金額なので⑦欄に記入し、この3.5%相当額35,000円が法人事業税となります。(⑧欄)

そのまま計欄の⑨にもってきて、この⑨35,000円が特別法人事業税の課税標準になるので⑩欄に転記します。

⑩35,000円の37%相当額12,950円、百円未満が切捨てられ12,900円が特別法人事業税となります。(⑪欄)

予定納税などがないので⑫欄に12,900円を転記します。

次に都道府県民住民税を計算です。

都道府県民税住民税の法人税割額は法人税額150,000円が課税標準となるので⑬欄に記入。

税率は1%なので1,500円が法人税割額となります。(⑭欄)

都道府県住民税はこの法人税額割のほか均等割額が法人に課されます。均等割額は黒字、赤字に関係なく法人の規模等に応じ一定額が課されます。

神奈川県の場合は年間20,000円(⑮欄)で先の法人税額割1,500円(⑭欄)との合計金額21,500円が⑯欄に記入されることになります。

【都道府県に納付する税額】

| 事業税 | 35,000円 |

| 特別法人事業税 | 12,900円 |

| 小計 | 47,900円 |

| 都道府県住民税法人税額割 | 1,500円 |

| 都道府県住民税均等割額 | 20,000円 |

| 小計 | 21,500円 |

| 合計 | 69,400円 |

市町村民税

最後に市町村民税。

市町村民税は市町村民住民税として、都道府県住民税と同様に法人税割額と均等割額が課されます。

17欄に法人税額150,000円を記入。

そのまま18欄にもってきて税率9.7%を乗じると14,550円。

百円未満を切り捨て、14,500円が19欄に記入します。

29欄で均等割額(横浜市の場合)54,500円を記入し、19欄と20欄の合計69,000円が21欄に記入されることになります。

【市町村に納付する税額】

| 市町村民住民税法人割額 | 14,500円 |

| 市町村民住民税均等割額 | 54,500円 |

| 合計 | 69,000円 |

納税充当金の会計処理と税務処理

会計処理

ここまでの作業の結果、

| 国 | 165,400円 |

| 都道府県 | 69,400円 |

| 市町村 | 69,000円 |

| 合計 | 303,800円 |

と納税充当金として計上する金額303,800円が算出されました。

会計処理として、

(借方)法人税等 / (貸方)納税充当金 303,800円

と仕訳します。

貸借対照表の負債の部に納税充当金として303,800円が、純資産の部に繰越利益剰余金として696,200円が計上されます。

損益計算書は、

| 税引前当期純利益 | 1,000,000円 |

| 法人税等 | 303,800円 |

| 当期純利益 | 696,200円 |

と表示されることになります。

税務処理

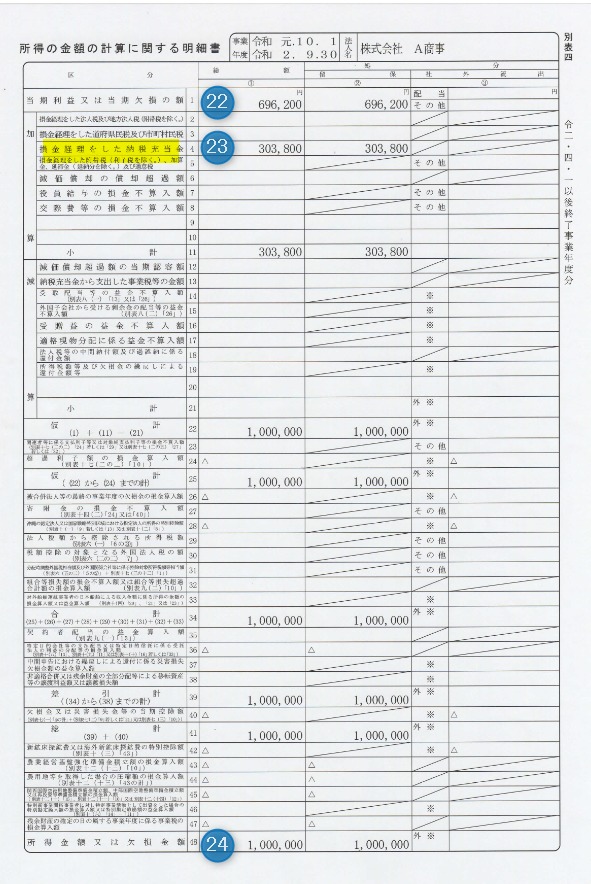

下の様式は、納税充当金の金額の基礎となる国・都道府県・市町村に対する税額を計算するために一番最初に説明に使った別表四です。

上図の①を㉒と㉓に分解します。

納税充当金の金額がわからなかったのでとりあえず百万円の税引前当期純利益で各税額を求めました。結果総額で303,800円が納税充当金として計上すべき金額であることがわかりました。

その303,800円を㉓「損金経理をした納税充当金」の欄に記入します。

㉒には税引前当期純利益1,000,000円から納税充当金として計上した303,800円を引いた当期純利益696,200円を記入することになります。

①1,000,000円 = ㉒696,200円 + ㉓303,800円 であることがわかります。

①を㉒と㉓に分けただけなので総額が変わらないのは上図②1,000,000円と下図㉔1,000,000円が一致していることからも確認できます。

別表四の一番下の所得金額の金額が同じなので税額も当然同じになります。

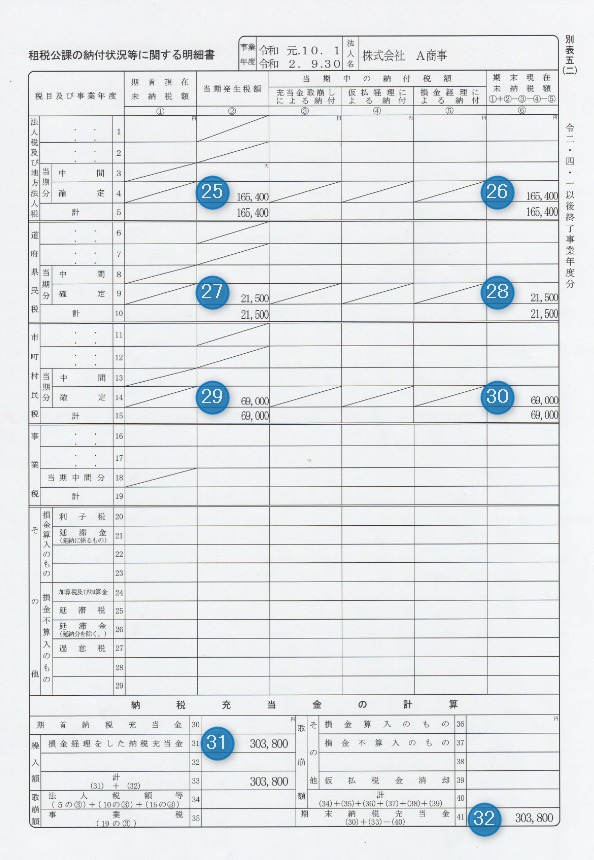

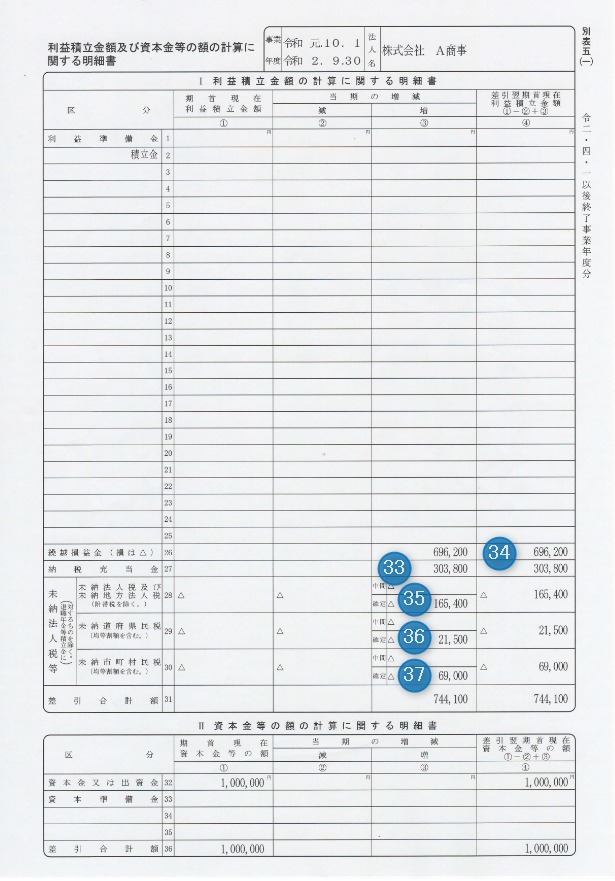

次に別表五(二)を作成します。

㉕に法人税と地方法人税の合計額を、㉖には令和2年9月30日現在まだ納付していないので期末残高に残しておきます。

同様に都道府県税のうち都道府県住民税法人税割額と均等割の合計額を㉗、㉘に記入します。

事業税は無視してください。事業税は事業税以外の法人税や住民税と異なり納付した時(翌期)に損金に算入されるのでちょっと処理のやり方が異なります。

市町村民税の合計額も㉙、㉚に同じように記入します。

㉛には当期に損金経理をした納税充当金が、㉜には期末における残高として記入。

最後に別表五(一)を作成です。

表示するスペースが狭いためそれぞれ一カ所にか表示していませんが、㉝には損金経理した納税充当金の額を右から2つ目の欄に記入し、期末における残高を一番右の欄に記入します。

㉞は税引前当期純利益から納税充当金として相手勘定科目の法人税等を引いた残りの当期純利益が右から2つ目の欄に、翌期に繰り越す残高として一番右の欄に記入です。

〇三十五から〇三十七欄は当期に確定した法人税や都道府県住民税(事業税は無視)、市町村民住民税が記入されますが、これらの数字は先の別表五(二)の㉖㉘㉚の金額からもってきます。

まとめ

以上、納税充当金の処理の仕方を簡単にまとめてみました。

ちょっとめんどくさいですけど、そんなに複雑怪奇なものではありません。

百聞は一見に如かず。別表用紙は国税庁のホームページからダウンロードできますので、一度実際に書き込みをしていただければ要領をつかめると思います。

国税庁ホームページhttps://www.nta.go.jp/

頑張ってチャレンジしてみましょう!!

あとがき

久しぶりに鎌倉へ散策です。

散歩するにはいい季節です。

不要不急ではありますが、万全の感染症対策のもとなら動かないと経済も動きません。

ではまた!!