こんにちは!税理士のきよです。

今日は消費税の確定申告書を課税取引金額計算表・課税売上高計算表・課税仕入高計算表を使っての作成の仕方を解説します。

課税取引金額計算表・課税売上高計算表・課税仕入高計算表について

消費税の確定申告には、申告書第一表、第二表

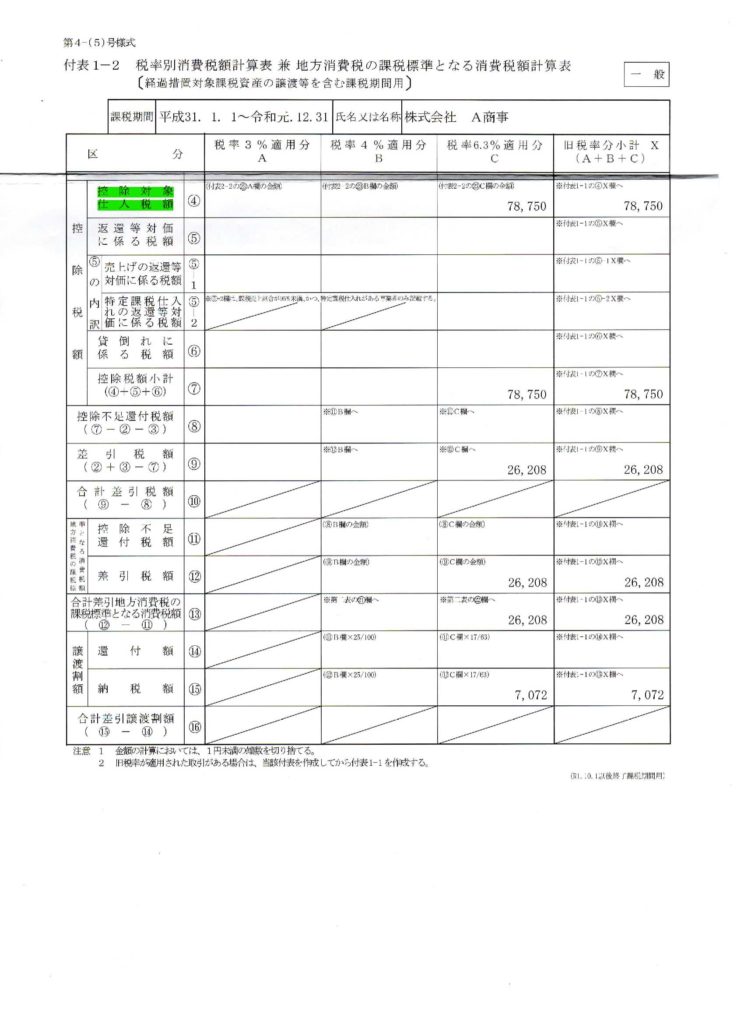

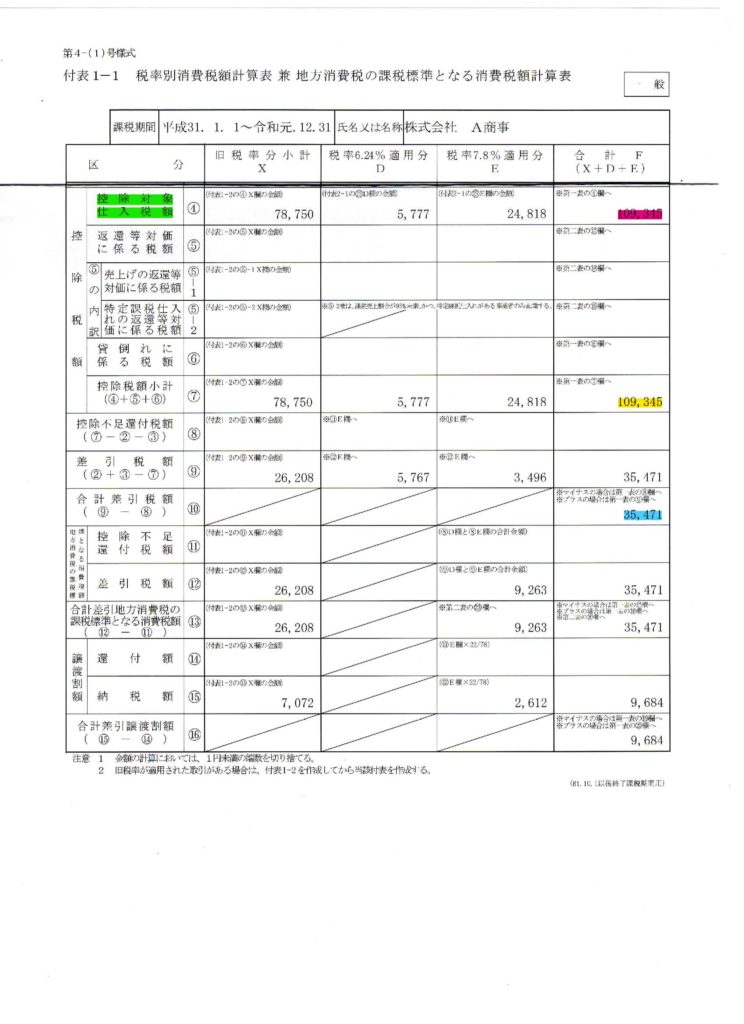

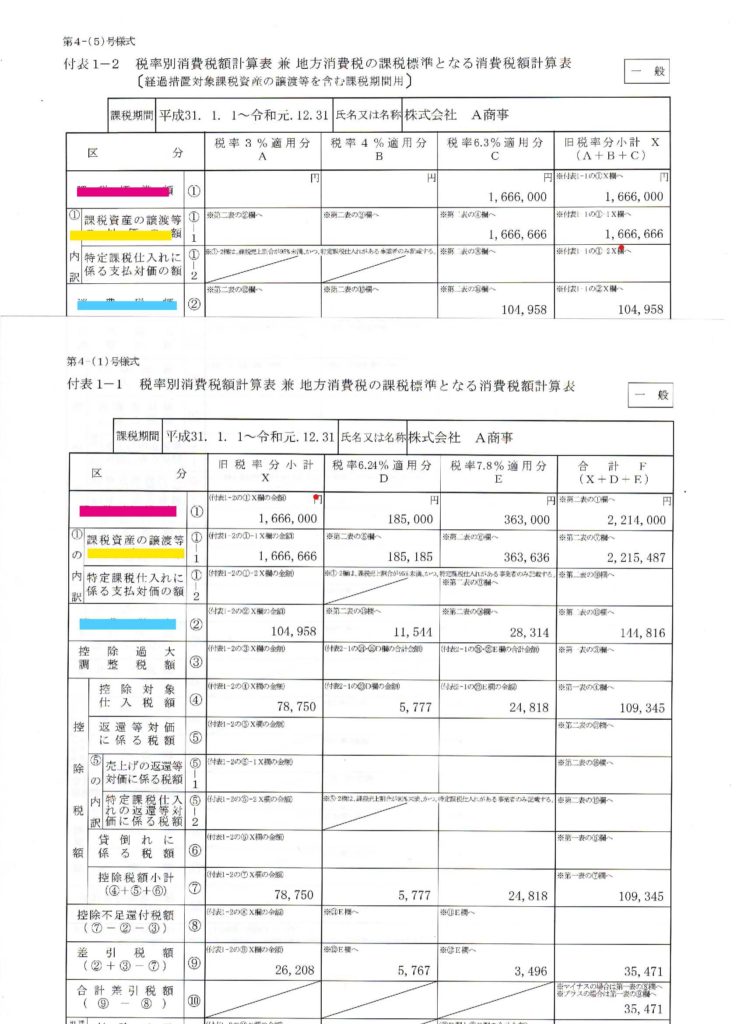

付表1─1「税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表」(以下「付表1─1」と略)、付表1─2「税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表[経過措置対象課税資産の譲渡等を含む課税期間用]」(以下「付表1─2」と略)

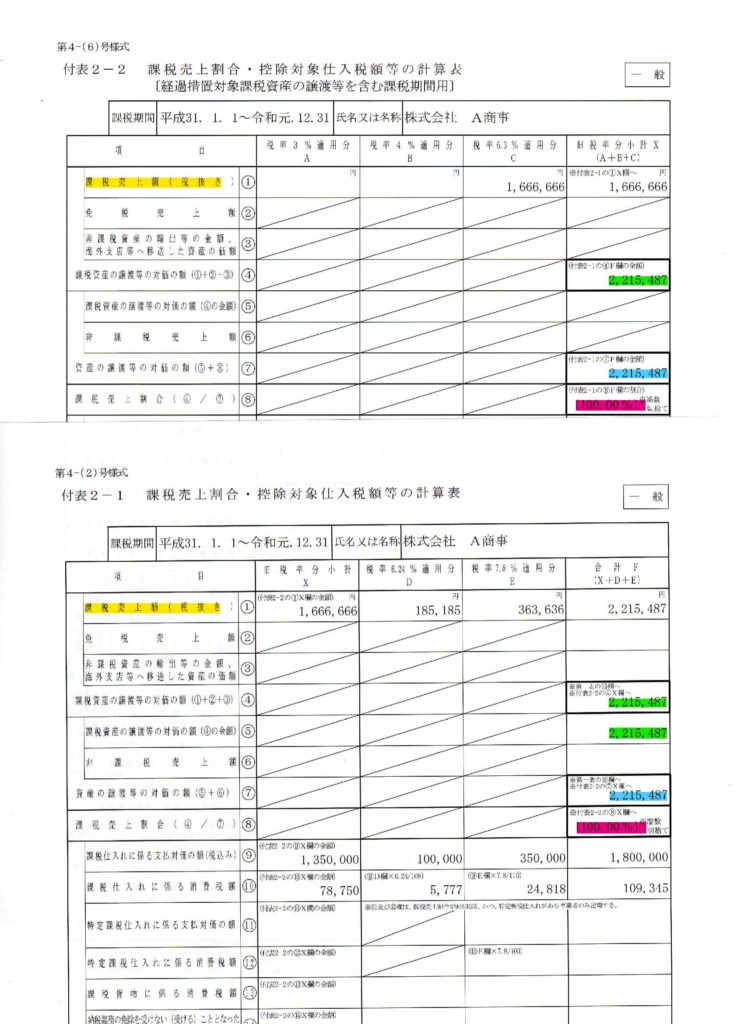

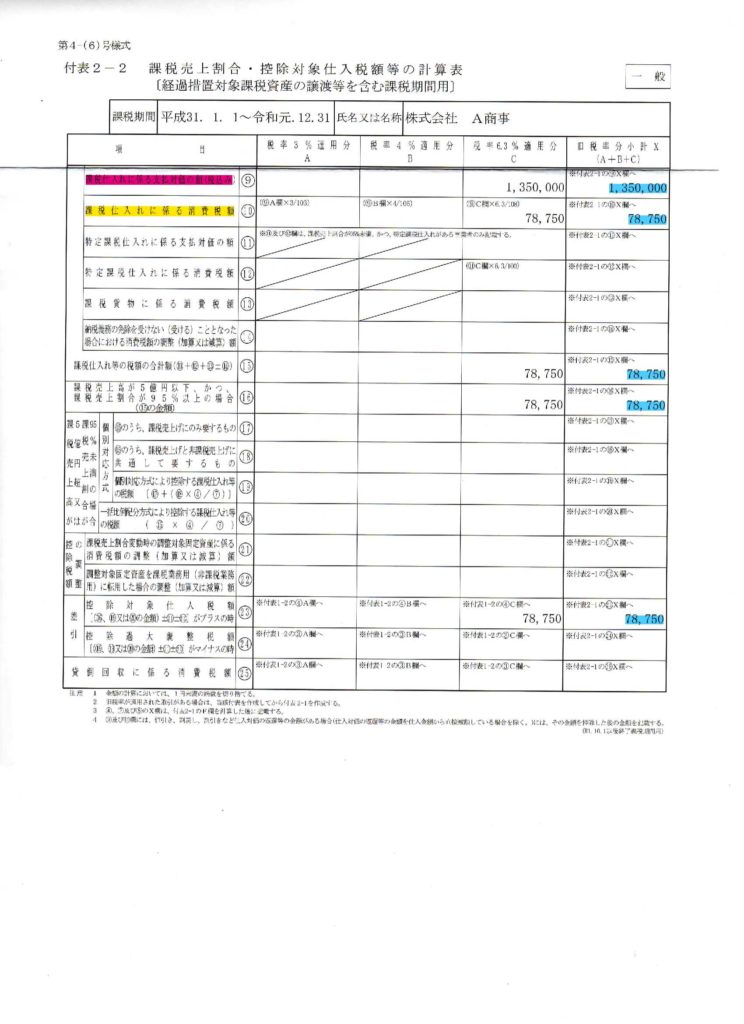

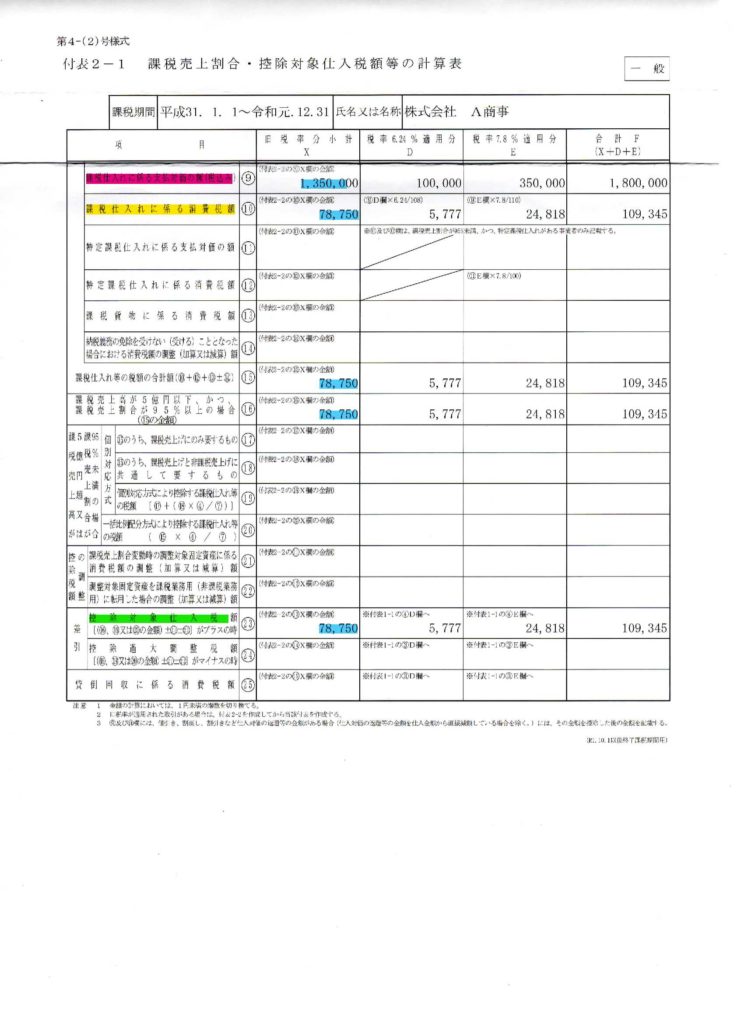

付表2─1「課税売上割合・控除対象仕入税額等の計算表」(以下「付表2─1」と略)、付表2─2「課税売上割合・控除対象仕入税額等の計算表[経過措置対象課税資産の譲渡等を含む課税期間用]」(以下「付表2─2」と略)

の6つの書類の提出が必要になりました。

名称をあげるだけでもうんざりします。名称など覚える必要はありませんが、付表の「〇─2」は現行の10%以前の税率3%・5%・8%時代の取引に係るものとイメージしてください。

申告書作成のための手引き書として国税庁ホームページにて「令和元年分 消費税及び地方消費税の確定申告の手引き」というパンフレットが公表されています。その中で「下書き用申告書等」として次の3つの表が掲げられてます。

今回はここに掲げてある「下書き用申告書等」を利用して、申告書を作成していきます。

個人事業者向けの手引書となってますが、法人でも利用できます。

簡単な設例をもとに解説していきます。

【設例】

株式会社A商事 課税期間 令和元年1月1日から12月31日

1 売上関係 毎月20万円 年間合計240万円

(内訳)

| 年間合計 | 旧8% | 軽減8% | 標準10% |

| 240万円 | 180万円 | 20万円 | 40万円 |

2 仕入れ・経費関係 仕入れ 毎月10万円 年間合計120万円 / 通信費 毎月5万円 年間合計 60万円

(内訳)

| 勘定科目 | 年間合計 | 旧8% | 軽減8% | 標準10% |

| 仕入れ | 120万円 | 90万円 | 10万円 | 20万円 |

| 通信費 | 60万円 | 45万円 | 0円 | 15万円 |

| 合計 | 180万円 | 135万円 | 10万円 | 35万円 |

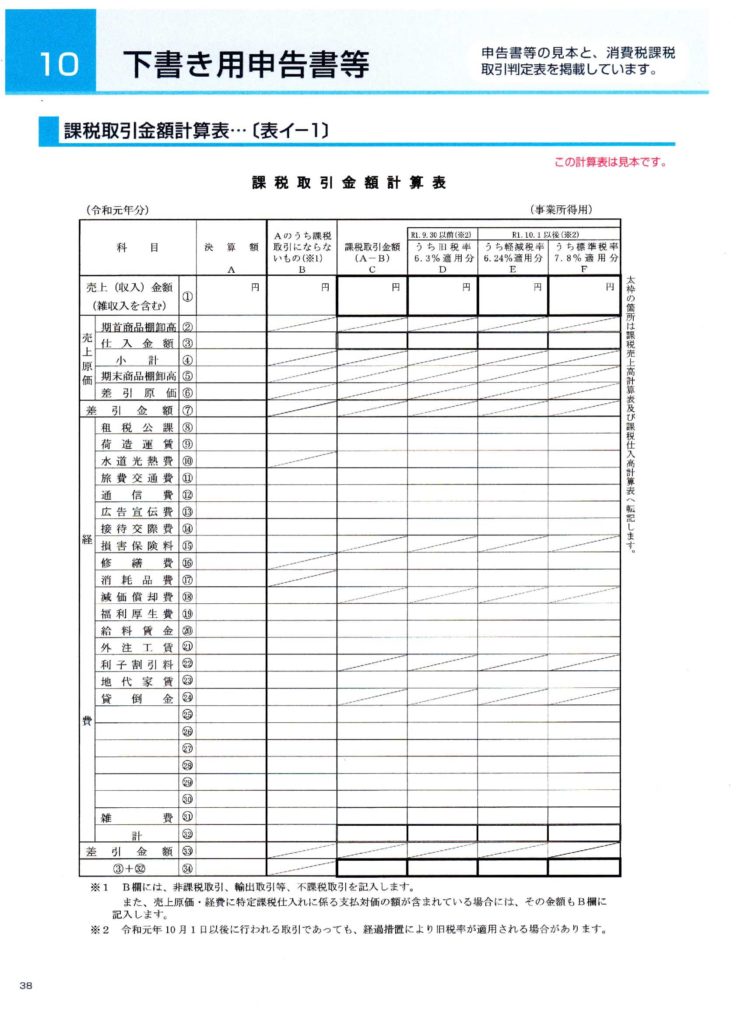

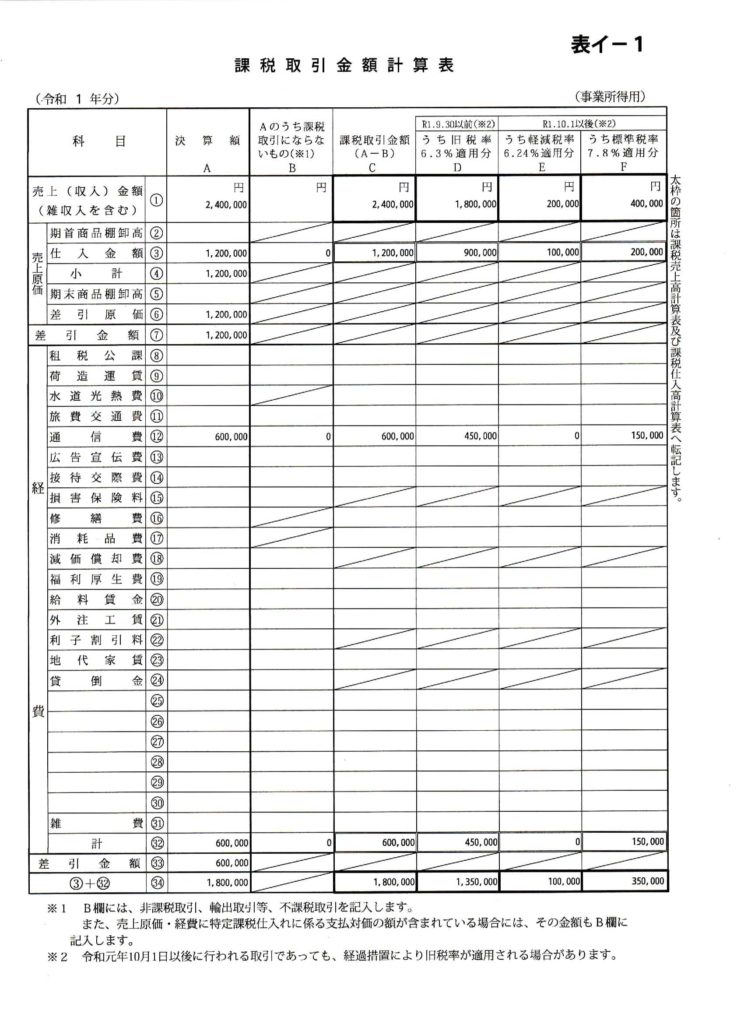

課税取引金額計算表

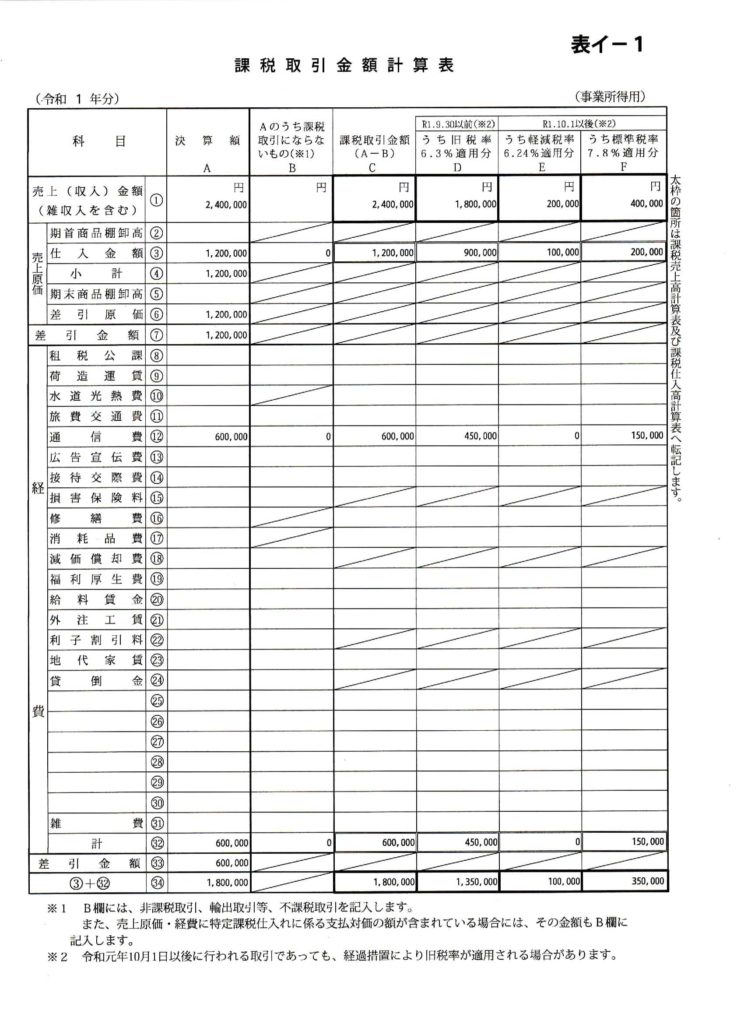

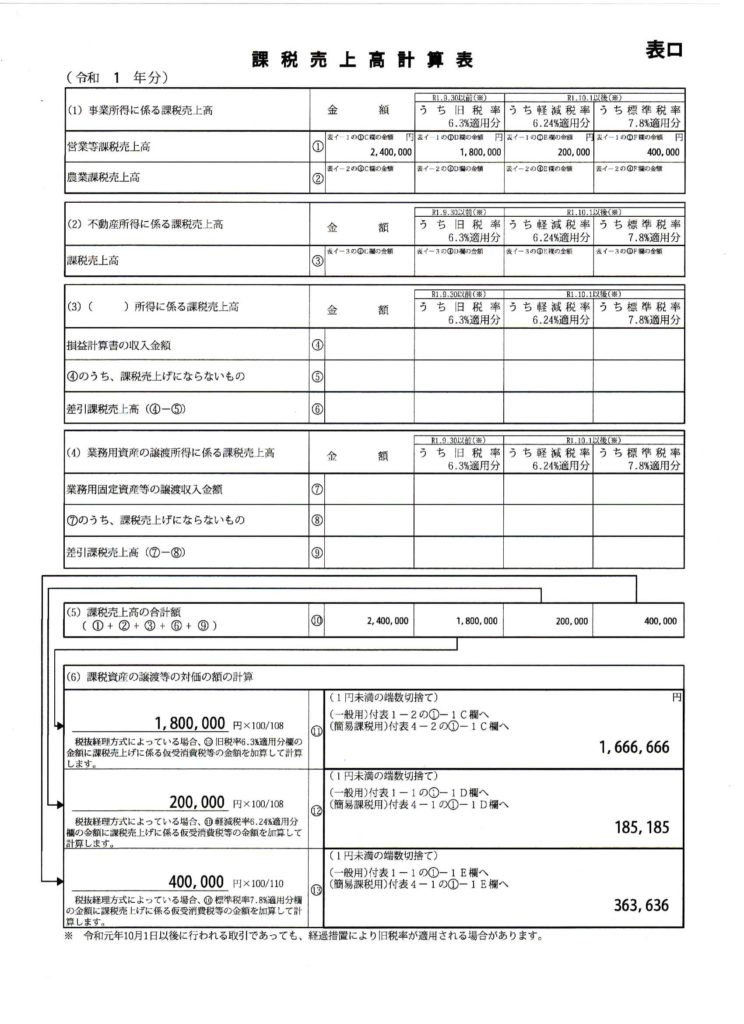

上記の例示であれば次のような課税取引金額計算表になります。

決算額(A)は、個人であれば「収支内訳書」「青色申告決算書」、法人であれば「損益計算書」の勘定科目とその金額を記載します。

そこうち課税対象とならないものを(B)に記載します。

課税対象とならないものとは、非課税取引・輸出取引等・不課税取引をいいます。

(A)から(B)を引いた金額を課税取引金額として(C)に記入します。

この(C)の金額を9月30日までの旧8%(D)、10月1日以降の軽減税率8%(E)と標準税率10%(F)の3パターンに区分し、それぞれの欄に記入します。

ここで注意しなければならないのは、10月1日以降の取引でも経過措置の対象になる取引や、カード決済のように取引自体は9月30日以前に行われ支払いが10月1日以降の取引。月極駐車場代のように10月分を9月中に支払った場合などの取引は支払日だけで判断すると間違えてしまいます。

特に9月、10月の取引はどの区分に属するのか慎重に確認してください。

課税売上高計算表

課税取引金額計算表を作成したら、次に「売上関係」を処理していきます。

課税取引金額計算表の売上(収入)金額①欄の(C)(D)(E)(F)の金額を、課税売上高計算表の(1)事業所得に係る課税売上高の営業等課税売上高①欄に転記します。

設例に従えば下記のようになります。

(5)課税売上高の合計額まで記入し、後は矢印に従って(6)課税資産の譲渡等の対価の額の計算にもっていきます。

⑪旧税率8%分 1,800,000円 × 100 ÷ 108 = 1,666,666円

⑫軽減税率8%分 200,000円 × 100 ÷ 108 = 185,185円

⑬標準税率10%分 400,000円 × 100 ÷ 110 = 363,363円

ここの黄色マーカーの金額を付表1─2と付表1─1の黄色部分の欄に記入していきます。

旧税率8%でいえば1,666,666円を付表1─2①─1に記入し、次にその上の欄①「課税標準額」(赤マーカー)に千円以下を切り捨てた金額1,666,000円を記入します。

付表1─2の(C)欄には「税率6.3%適用分C」と記載されているので、1,666,000円 × 6.3% = 104,958円 を②「消費税額」(青マーカー)に記入していきます。

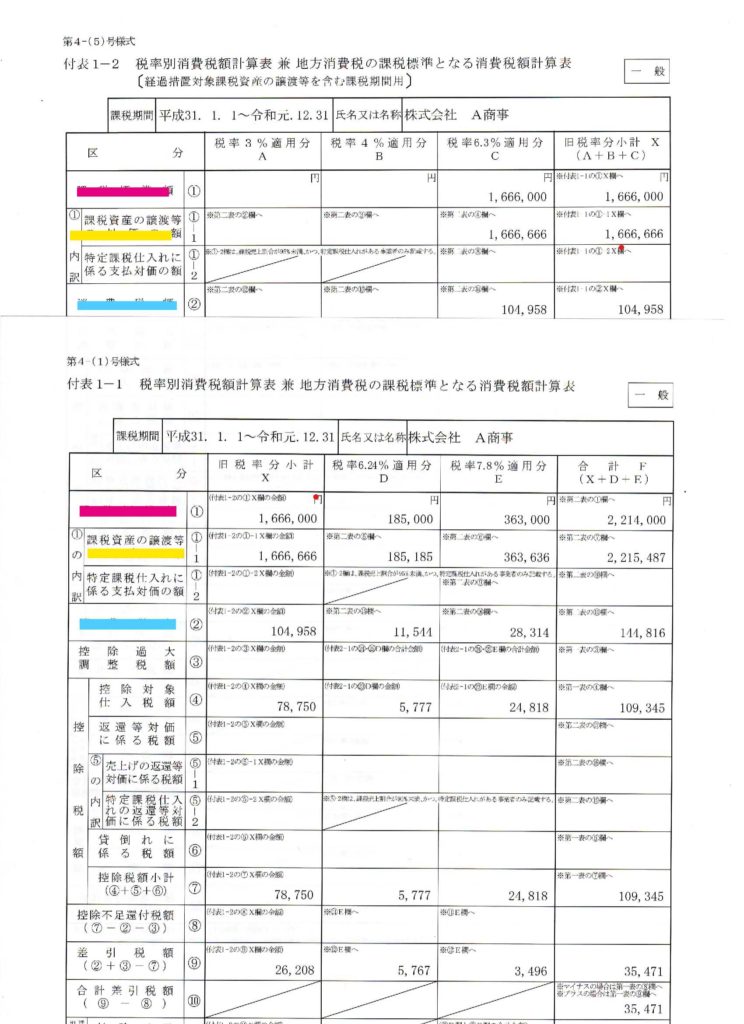

3%分、4%分、6.3%分の合計を付表1─2の一番右のX欄に記入し、このX欄の金額を付表1─1の一番左の旧税率分小計X欄に転記していきます。

同様に付表1─1にて軽減税率6.24%分、標準税率7.8%分を仕上げていきます。

上図のようになります。(青マーカー以下の「控除対象仕入税額」などの金額は今の段階で無視してください)

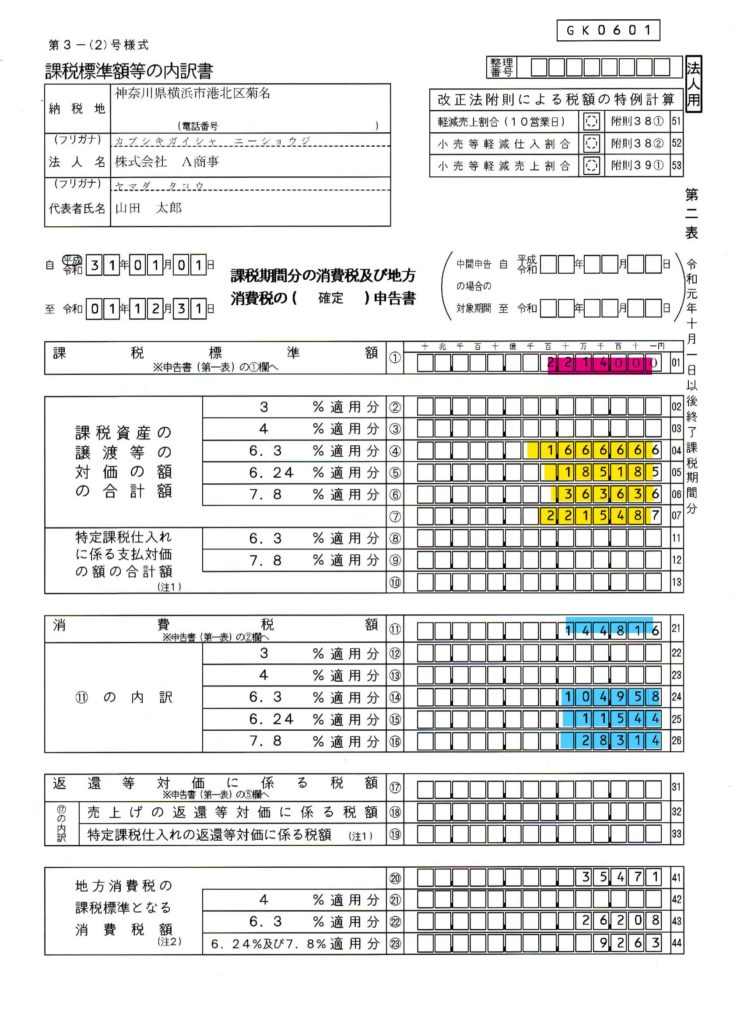

付表1─1の内容を申告書第二表に転記します。付表1─1の各欄にどこに転記するかは具体的に指示されています。

付表1─1の赤・黄色・青のそれぞれのマーカーの部分が第二表の赤・黄色・青のマーカーの部分に転記されることになります。(下図参照)

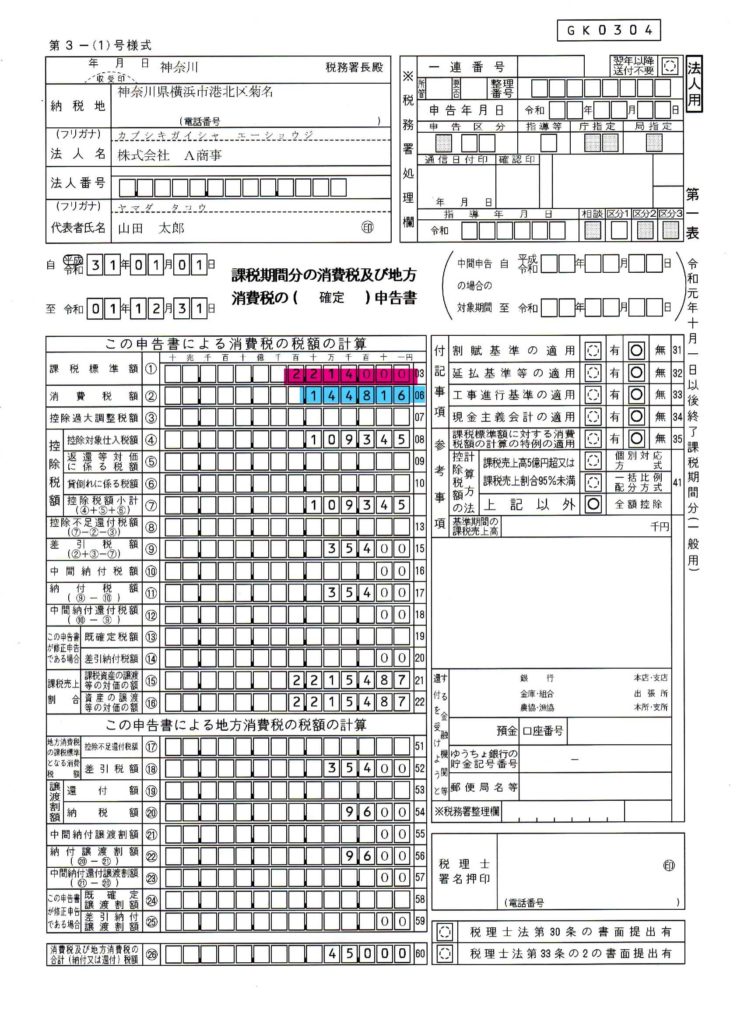

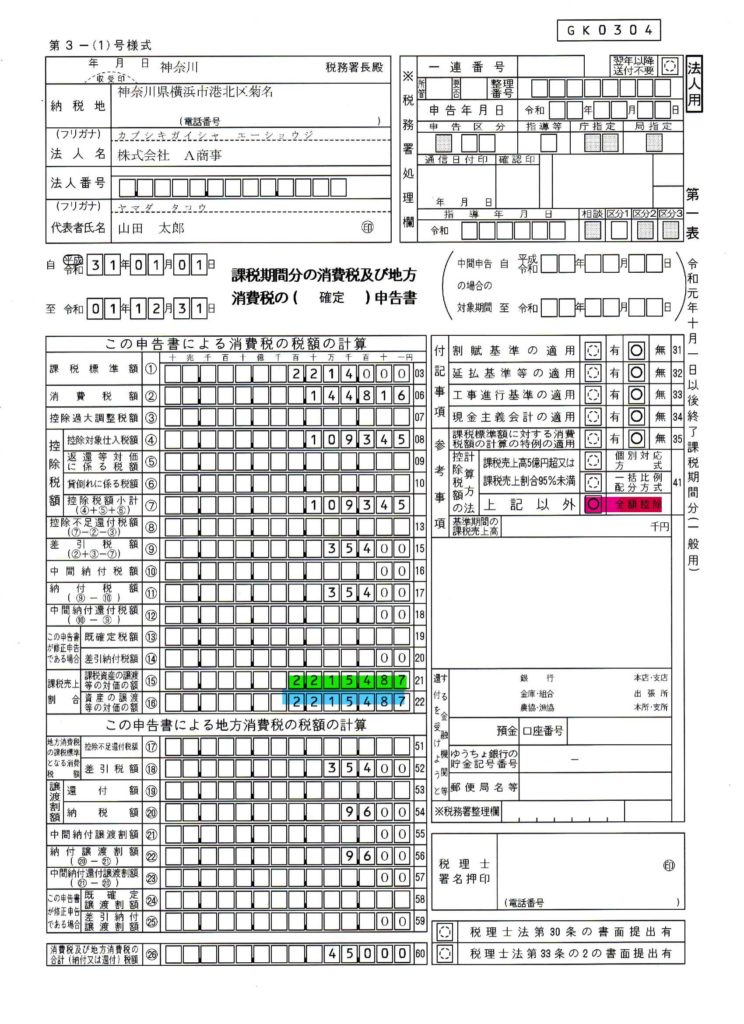

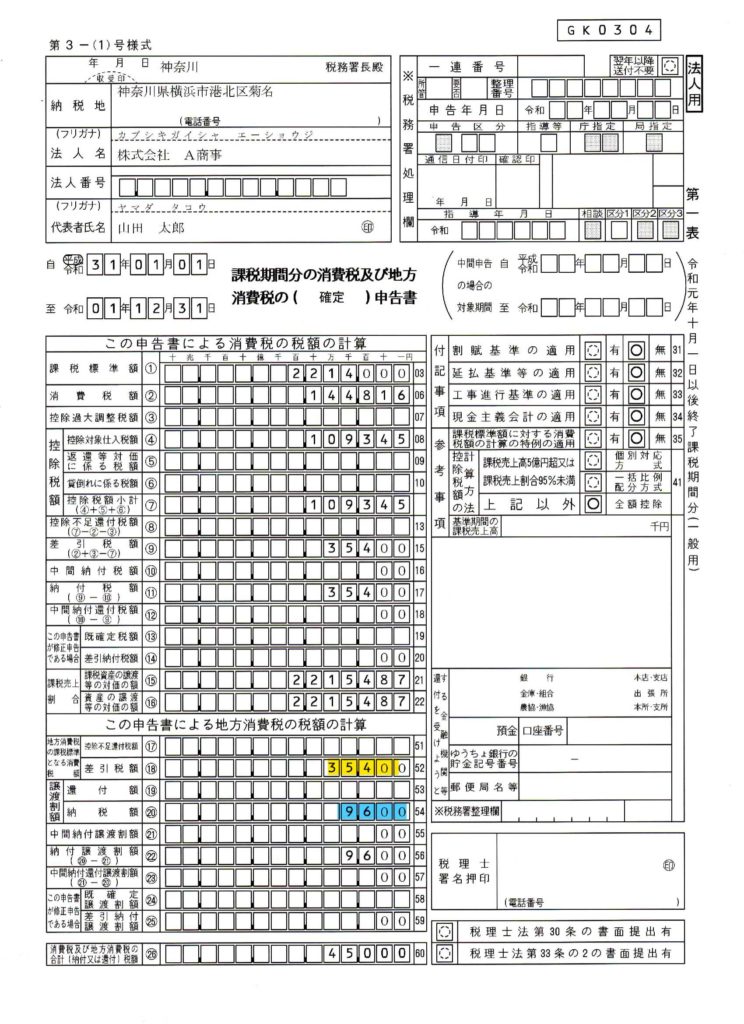

赤マーカーと青マーカーの合計額は、申告書第一表の次の赤マーカーと青マーカー部分に転記されます。

「手引き書」との順序とは少し異なりますが、売上関係ということでこの段階で課税売上割合を仕上げてしまいます。

黄色マーカーの金額は付表1─1と付表1─2の黄色マーカー部分からもってきます。

順序としては付表2─2を作成し、付表1─1を作成します。

付表1─1にて輸出免税等がなければ緑マーカーの④欄2,215,487円が「課税資産の譲渡等の対価の額」となり、そのまま⑤に記入し「非課税売上高」を⑥欄に記入し、⑤と⑥の合計額を⑦「資産の譲渡等の対価の額」(青マーカー)に記入します。

④ ÷ ⑦ が課税売上割合となります。この割合が95%以上であれば、これから行う控除対象仕入税額は原則として全額控除となります。

付表2─1と付表2─2の緑・青・赤マーカーの金額は同じくなります。

付表2─1、付表2─2の緑マーカーと青マーカーの数字は、下図の申告書第一表の緑マーカーと青マーカー部分に転記されます。

付表2─1、付表2─2の赤マーカーでの割合が95%以上であれば、下図の申告書第一表のように参考事項欄に「全額控除」に丸印を付けることになります。

売上関係は終わったので、次に仕入関係を仕上げます。

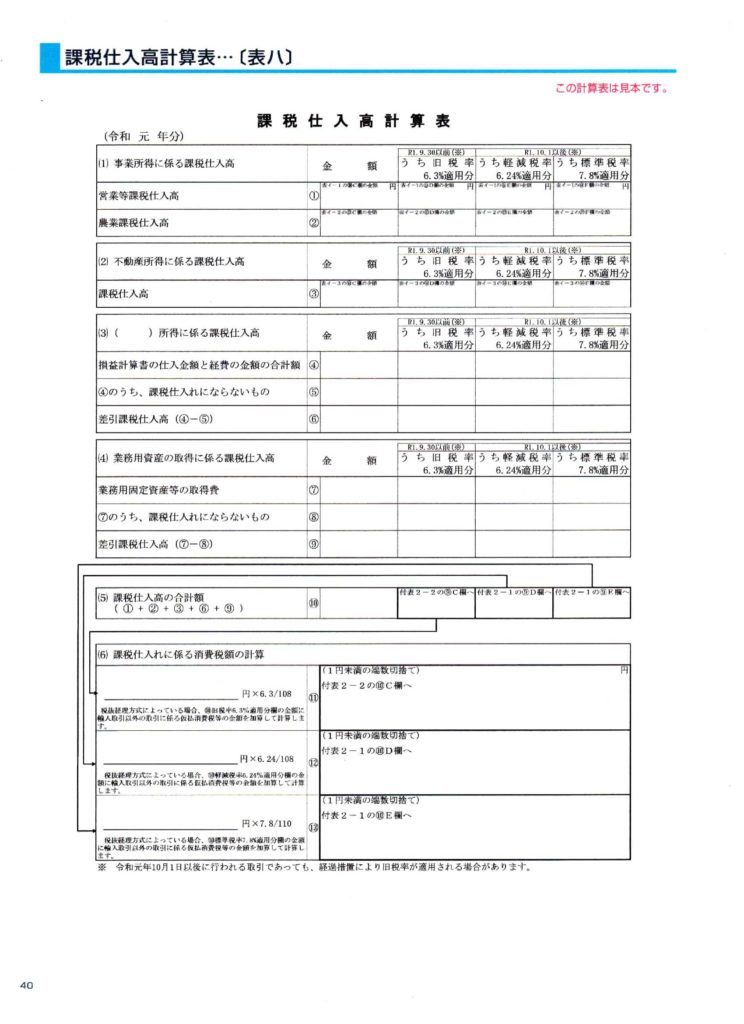

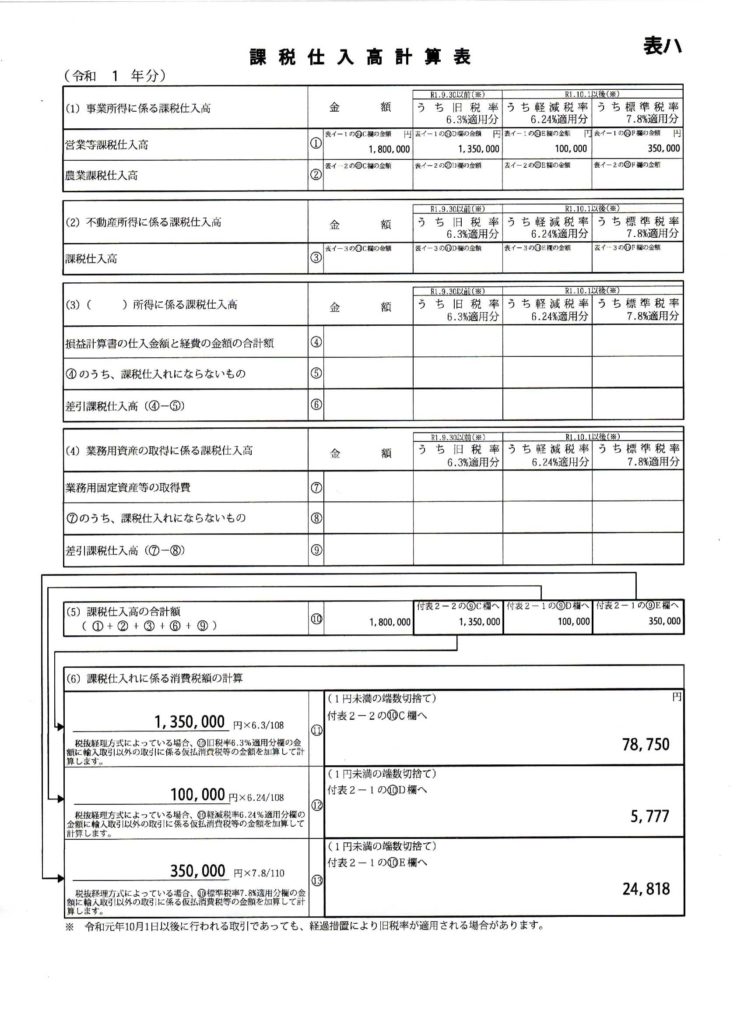

課税仕入高計算表

仕入税額控除に関しても「課税取引金額計算表」の内容を基に、〇─2の旧税率に関わるもの⇒〇─1の全ての税率の合計の順に処理していき、申告書第二表、第一表を作成するという手順は「売上関係」と一緒です。

間があいてしまったので再度「課税取引金額計算表」を再表示します。

「仕入関係」では表の一番の㉞欄の(C)(D)(E)(F)の金額を使っていきます。

それぞれの金額を「課税仕入高計算表」の(1)事業所得に係る課税仕入高の営業等課税仕入高①欄にそれぞれ対応する部分に記入していきます。

「売上関係」と同様に⑩欄で合計額を出したら、矢印に従って⑪旧税率8%分 1,350,000円 ×6.3 ÷ 108 = 78,750円 、⑫軽減税率8%分 100,000円 × 6.24 ÷ 108 =

5,777円 、⑬標準税率10%分 350,000円 × 7.8 ÷ 110 = 24,818円 と記入します。

この黄色マーカーの金額を付表2─2と付表2─1の黄色マーカー「課税仕入れに係る消費税額」に転記します。

赤マーカーの金額は、付表2─2と付表2─1の赤マーカー「課税仕入れに係る支払い対価の額(税込み)」に転記します。

㉓欄の「控除対象仕入税額」(緑マーカー)まで計算します。

ちなみに青マーカーの金額は付表2─2で記入された金額は付表2─1のこの部分に記入されますよと案内したものです。

次に付表1─2と付表1─1に転記していきます。

付表2─1の緑マーカーの部分が付表1─2と付表1─1の緑マーカー部分に転記されます。

「控除対象仕入税額」109,345円(赤マーカー)、「控除税額小計」109,345円(黄色マーカー)に転記します。

青マーカーの「合計差引税額」の金額は、「売上関係」で計算した、付表1─1の上部分の②欄の「消費税額」144,816円から、「控除税額小計」109,345円を差し引いた金額 (144,816円 − − 109,345円 = 35,471円)です。 (下図参照)

「仕入関係」で仕上げた付表1─1の「控除対象仕入税額」109,348円(赤マーカー)、「控除税額小計」109,348円(黄色マーカー)、差引税額34,500円(青マーカー、100円未満を切り捨てた金額)が申告書第一表のそれぞれに対応する色の部分に転記します。

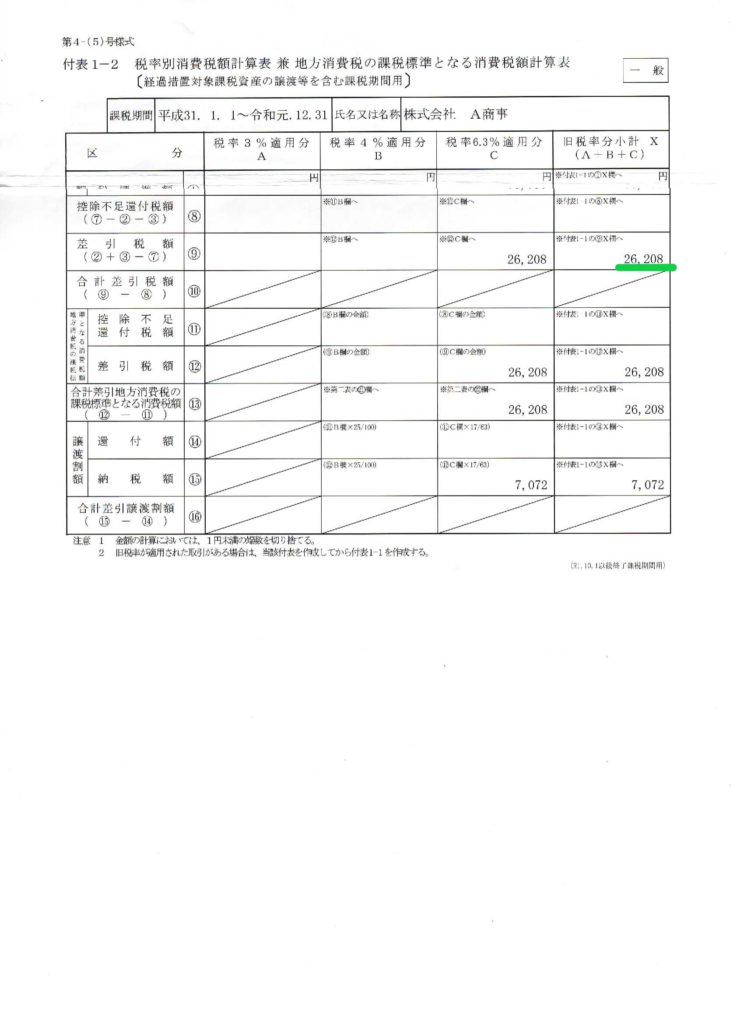

地方消費税の計算

最後に地方消費税に関する記入です。

地方消費税は国税である消費税をもとに計算されることとなるので(付表1─1の緑マーカー部分)

⑨差引税額の旧税率8%分 26,808円、軽減税率8%分 5,767円、標準税率10% 3,496円をもとに計算します。

旧税率8%分 26,208円 × 17 ÷ 63 = 7,072円

9,263円 × 22 ÷ 78 = 2,612円 が納付すべき金額となります。

軽減税率8%分と標準税率10%分を合算するのは、国と地方のそれぞれの取り分の割合が一緒であるからです。

それぞれの金額を記入したら、黄色マーカーの金額を申告書第二表のだいだい色マーカー部分に転記します。

付表1─1の⑬欄(だいだい色マーカー) 35,471円の百円未満切り捨てた35,400円が申告書第一表〇52欄に、付表1─1⑯欄(青色マーカー) 9,684円の百円未満切捨てた9,600円が申告書第一表〇54欄に転記されることになります。

まとめ

以上、消費税の確定申告書の書き方について解説してみました。

詳細に解説したら書籍になるくらいのボリュームがあります。

だいたいのイメージでもつかめてくれたら幸いです。

ポイントは、

- まず決算を確定しましょう。決算数値に変更があるとまた最初からやり直しになってしまいます(-_-;)

- 税率の旧税率、軽減税率、標準税率の区分は慎重に!!

- 付表にはどこから数値をもってくる、どこへ数値をもっていくかがマス目に書かれています。指示通りに進めましょう。

- 詳しい解説は国税庁の手引き書で確認しましょう。

とにかく手間暇がかかるのは確実です。

早め早めで対応しましょう。

では、また!