こんにちは! 税理士のきよです。

今日は、年末調整のやり方のうち所得控除に関しての説明です。

所得控除とは

そもそも所得控除とは何ですか?

課税標準から差し引かれる一定の金額をいいます。

所得控除とは、個人である納税者の最低生活費に対する課税の排除・個人的事情の考慮・社会政策上の観点などから課税標準から一定の金額を控除することにより税負担の調整を図ろうとするものです。

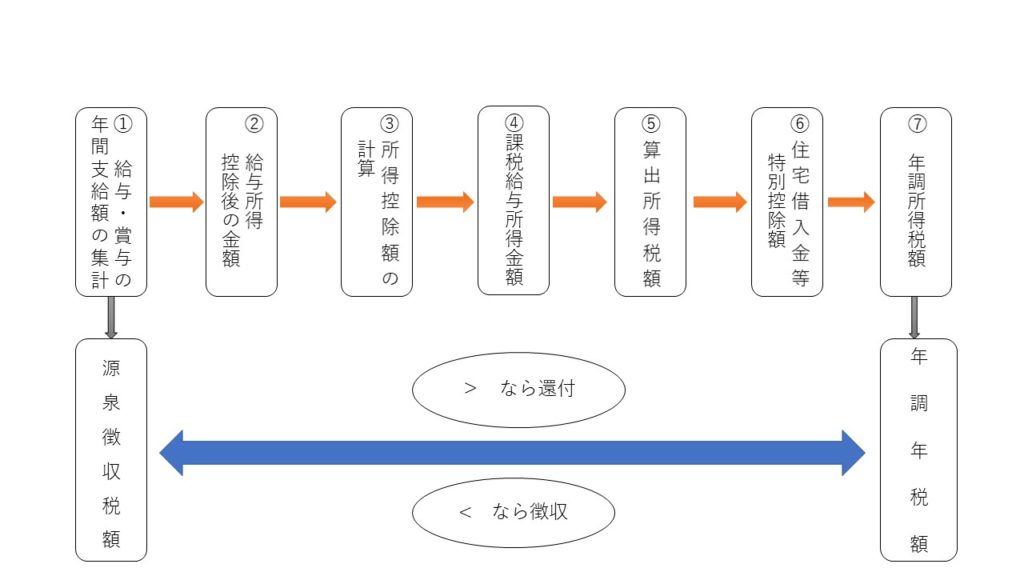

「年末調整の流れ」

上の図で言うと③所得控除額の計算の話になります。

所得控除はその性格から次の二つに区分することができます。

- 人的控除

- 物的控除

人的控除は納税者の生活の状況に、物的控除は納税者の支出状況に配慮したものといえます。

今日は人的控除について説明します。

人的控除について

人的控除は具体的には次の7つがあります。

- 基礎控除

- 扶養控除

- 配偶者控除

- 配偶者特別控除

- 寡婦・寡夫控除

- 勤労学生控除

- 障害者控除

基礎控除

基礎控除は全ての人に一律に与えられており、38万円控除されます。

扶養控除

本人と生計を一にする親族で、合計所得金額が38万円以下である(扶養親族)のうち、その年の12月31日現在の年齢が16歳以上の人(控除対象扶養親族)が対象となります。

配偶者控除・配偶者特別控除

生計を一にする配偶者の合計所得金額が

38万円以下なら配偶者控除

38万円を超え、123万円以下なら配偶者特別控除

を受けることになります。

ただし、本人の合計所得金額が1,000万円以下であること。配偶者が「専業専従者」でないことが条件となります。

寡婦・寡夫控除

本人が寡婦又は寡婦であること。

「寡婦」とは、本人が次のいずれかに当てはまる人をいいます。

- 夫と死別し、もしくは離婚してから結婚をしてない人で、扶養親族又は生計を一にする子(総所得金額等が38万円以下で、他の人の控除対象配偶者や扶養親族となっていない子)がいる人。

- 夫と死別してから結婚していない人等で、合計所得金額が500万円以下の人。

「寡夫」とは、本人が次の三つの要件のすべてに当てはまる人をいいます。

- 妻と死別し、もしくは離婚してから結婚をしていないこと又は妻の生死が明らかでない一定の人。

- 合計所得金額が500万円以下。

- 生計を一にする親族である子(総所得金額等が38万円以下で、他の人の扶養親族等になっていない)がいること。

勤労学生控除

本人が勤労学生で、合計所得金額が65万円以下で、給与所得等以外の所得金額が10万円以下である人。

学校教育法に規定する高等学校・大学等に就学している人で、それらの学校の証明書が必要になります。

障害者控除

本人または同一生計対象配偶者や扶養親族が所得税法上の障害者に該当すること。

障害の程度により「障害者」と「特別障害者」のいずれかの該当することになります。

交付された障害者手帳などから判定します。

| 判定資料 | 障害者 | 特別障害者 |

| 精神障害者保健福祉手帳 | 右記以外 | 1級 |

| 身体障害者手帳 | 右記以外 | 1級又は2級 |

| 戦傷病者手帳 | 右記以外 | 特別項症から第3項症まで |

上表は代表的なものですが、この他にもいろいろな手帳や証明書があります。

手帳や証明書で判断できないときは、それらを発行した役所・機関等に問い合わせて確認をとっておきましょう。

生計を一にするとは

「生計を一にする」という用語が出てきましたが、一つの財布から生活費を出しているというイメージです。

したがって、親族が同一の家屋で暮らしている場合、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとします。

同居していなくても、勤務・就学・療養等のために別居していて、余暇には自宅に戻ってきて、生活費・学費・療養費の送金が行われていれば生計を一にするものとします。

単身赴任のお父さん、地方から上京して大学などに通っているご子息など、生活費・学費などの送金が行われていれば生計を一にするということです。

合計所得金額とは

合計所得金額とは、損失の繰越控除を適用する前の課税標準の金額をいいます。

つまり、その年のみの所得をいいます。

では、扶養控除等(異動)申告書や配偶者控除等申告書の「所得の見積額」に記入する金額はどう計算したらいいのでしょう。

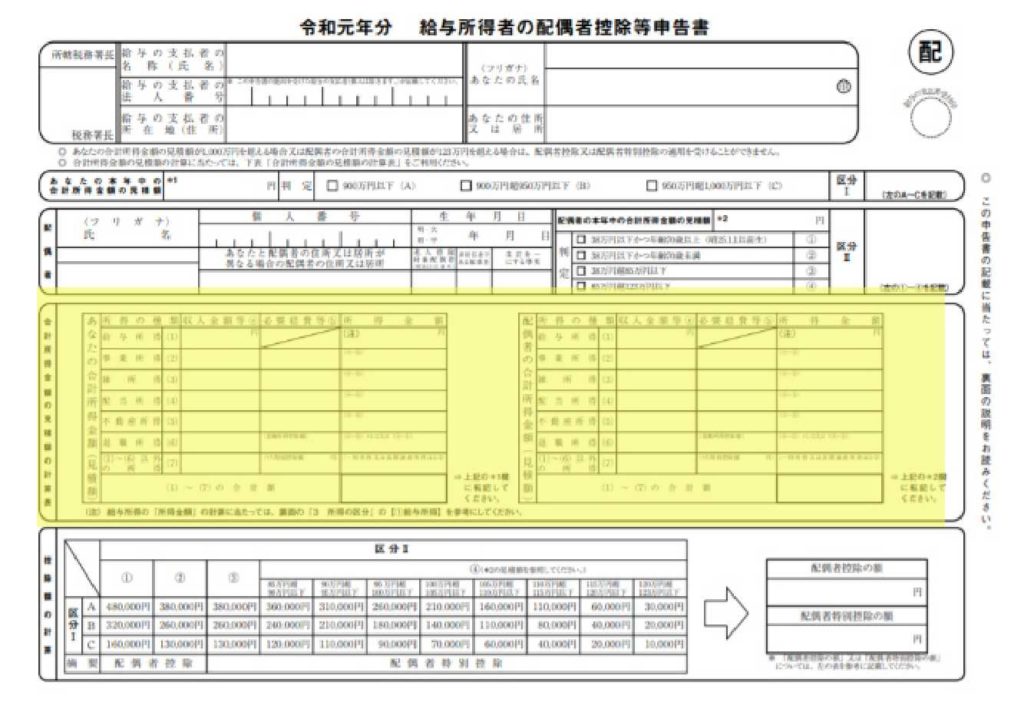

配偶者控除等申告書の黄色部分に所に計算式が示されています。

基本的な考え方として所得金額とは

所得金額 = 収入金額 − 必要経費 の算式で求めることになります。

上記の黄色部分を参考に計算してください。

たまに、配偶者の所得の見積額に103万円と記入されていることがあります。おそらくアルバイトやパートをしているけど年間103万円以下の給料しかもらっていないから配偶者控除を受けられるよねという意味だと想定されますが、念のため収入金額と所得金額は意味が違うのでどちらの金額を言っているのか確認しておく必要があります。

扶養控除等(異動)申告書は年末調整の時間的関係から会社や事業主に12月中旬には提出する必要があります。

12月31日の前なので正確な所得が不明です。だから「見積額」となっているのです。

では、現実的にどう対応したらいいでしょう。

迷ったら多少多めの所得金額で出しておくといいと思います。

見積額と実際の金額が異なり所得控除額が異なった場合、確定申告により訂正することになります。

年末調整で過大な所得控除額を受けてしまったら、確定申告し年の負担すべき税額の不足分を納付することになります。

逆に、年末調整で過少の所得控除額しか受けなかったら、確定申告し年末調整で還付されなかった不足税額の還付を受けることになります。

前者の場合は3月15日まで確定申告し不足額を納付しないとペナルティが発生します。

後者の場合は3月15日を過ぎてもペナルティはありません。還付金を入手するのが遅くなるだけです。

期限が決められていて税金を払うために確定申告書を作成するのと、税金の還付を受けるための申告で期限は多少遅れてもおとがめなしでは、同じ確定申告書を作成するという行為でもモチベーションが大きく異なります。

配偶者控除・配偶者特別控除は昨年の改正から複雑になっています。

配偶者控除等申告書に本人・配偶者の所得金額を金額を記入し、上記配偶者控除等申告書の黄色部分の下の「控除額の計算」欄から正しく計算しましょう。

まとめ

- 扶養親族にご子息がいる場合16歳以上(平成17.1.1以前生)と16歳未満では、扶養控除等(異動)申告書の記入個所が異なるので気を付けましょう。

- 収入金額と所得金額は異なります。しっかり確認しましょう。

- 所得金額に迷ったら多めに

あとがき

横浜Fマリノス優勝です!!

試合会場で優勝に立ち会うことができました。15年前は他会場の結果待ちだったので試合終了もドキドキしてましたが、今回は目の前の試合だけに集中していれば良かったので楽でした。

開幕当初は昨年の成績から降格だけは勘弁してと思っていたので、まさか優勝とは…